À en croire les idéologues de la classe dominante, un défaut éventuel de la Grèce vis-a-vis de ses créanciers signifierait 700 euros de pertes nettes par Français, enfants et retraités compris. Le « non » voté à 61% par les citoyens grecs dimanche 5 juillet est présenté comme la volonté indéfectible du peuple hellène de ne pas respecter les engagements qu’il a pris auprès des citoyens du reste de l’Europe. La Grèce est présentée comme le canard boiteux du continent, et sa sortie de l’euro est souvent assimilée à une sortie de l’Union Européenne.

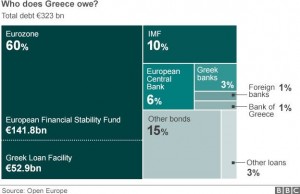

Or d’où vient la dette grecque, et à qui profite-t-elle ? D’une part, les dettes contractées par la Grèce depuis les années 90 ont principalement servi à compenser la baisse des impôts des plus riches et plus récemment à juguler les pertes des banques nationales suite au krach de 2008. Avec les différents plans de « sauvetage » initiés ces cinq dernières années, les banques grecques et étrangères ont récupéré leurs mises, et la dette est passée de la main de ces créanciers privés à celle de créanciers publics, à savoir l’Allemagne et la France pour les plus significatifs.

Cela signifie que la classe patronale a renfloué les banques en empruntant à ces mêmes banques et en en faisant payer les intérêts à la classe salariale.

On nous dit maintenant que si la Grèce faisait défaut, la France perdra l’argent qu’elle a prêté à la Grèce. Or rien n’est plus faux puisque cet argent est déjà dans le passif des comptes de l’Etat. Le jour où la dette arrivera à échéance, la France n’aura qu’à réemprunter pour rembourser le capital dû. Tout ce que la France perdrait si la Grèce faisait défaut, ce seraient les intérêts que la Grèce paie annuellement à la France, ce qui représente à peine 15 euros annuels par Français, soit le prix d’une place de cinéma pop-corn compris.

Avec ses 322 milliards d’euros, la dette grecque représente à peine 1% de la dette souveraine totale de la zone euro. Ce qui signifie qu’un défaut de la Grèce n’aura pas en soi un effet cataclysmique sur les comptes des créanciers. Mais si la Grèce fait défaut, il y aura un précédent qui donnera des idées aux autres pays lourdement endettés de la zone euro. Et si par effet domino, une grande partie des dettes souveraines n’était pas remboursée, la masse gigantesque de monnaie créée à l’occasion de l’émission de ces dettes ne reposera sur aucun actif.

Avec ses 322 milliards d’euros, la dette grecque représente à peine 1% de la dette souveraine totale de la zone euro. Ce qui signifie qu’un défaut de la Grèce n’aura pas en soi un effet cataclysmique sur les comptes des créanciers. Mais si la Grèce fait défaut, il y aura un précédent qui donnera des idées aux autres pays lourdement endettés de la zone euro. Et si par effet domino, une grande partie des dettes souveraines n’était pas remboursée, la masse gigantesque de monnaie créée à l’occasion de l’émission de ces dettes ne reposera sur aucun actif.

Que cela signifie-t-il ? Dans les faits, une banque ne prête pas réellement de l’argent qu’elle possède. Elle a plusieurs choix. Elle peut puiser dans ses fonds propres, ce qu’elle arrive à faire le moins souvent possible. Elle peut aussi emprunter aux autres banques pour le prêter ensuite aux états. Et elle peut enfin emprunter de l’argent à la BCE à un taux bas (le taux directeur) pour le prêter ensuite aux états -et aux autres agents économiques à savoir les entreprises et les ménages- à un taux plus élevé. Lorsque le taux de la BCE est plus faible que celui des banques, la banque empruntera à la BCE.

Or La BCE aura créé cette masse monétaire et celle-ci est sensée être détruite au fur et à mesure du remboursement du capital prêté. Cependant, les états sont réputés éternels, donc ils réemprunteront de l’argent à chaque fois qu’ils doivent rembourser une échéance. En réalité, la dette publique ne représente un coût que dans les intérêts qu’elle engendre. Mais si un état commence à ne plus pouvoir payer les intérêts, les banques fermeront les robinets et ce même état devra se débrouiller autrement pour assurer le paiement de ses fonctionnaires. Ainsi, c’est ce qui s’est passé pour la Grèce. Une fois le truquage de ses comptes découvert, les « marchés » ont supprimé son accès au crédit illimité et le pays a dû faire appel au FMI et aux autres états européens.

De ce fait, les banques maintiennent les états dans un état d’endettement maximal le temps d’amasser le plus de profits possibles, et une fois la manne tarie, elles transfèrent le poids de la dette sur le dos des peuples.

Mais si les obligations grecques (et des autres pays gros débiteurs) ne valent plus rien, la monnaie créée pour les acheter reposera sur du vent. Or plus la masse monétaire est importante, moins les actifs sur lesquels elle repose rapporteront à leurs propriétaires. C’est pourquoi l’Allemagne est tellement sourcilleuse sur le taux d’inflation des pays de la zone euro. Il lui faut un euro fort car son système de retraite est basé sur des fonds de pension privés dont la rentabilité est conditionnée par les taux d’intérêts auxquels est émise la monnaie européenne.

Avec une population vieillissante, l’état allemand ne peut pas se permettre de priver de revenus une partie importante de sa population, sous peine de voir monter une vague de contestation sociale dont la classe dirigeante ne veut surtout pas. Merkel et consorts préfèrent donc faire payer aux autres citoyens européens les coûts de la privatisation du système de retraite allemand au profit des grandes assurances privées. Ce qui pose encore une fois la question de la propriété de ces assureurs -et des banques- qui ne font que vampiriser les travailleurs.

RB, PCF Paris.

c’est exactement la situation actuelle en Grèce………..

L’analyse de cet article démontre qu’il faut bien nationaliser les banques si on veut qu’un pays ait la maitrise de ça monnaie.